Come ottenere un prestito online da 50 mila euro

Quali possibilità si hanno di ottenere un prestito di 50000 euro? È vero che ci sono delle somme che sono più difficili da ottenere rispetto ad altre? Cerchiamo di capirlo insieme, prendendo proprio i 50 mila euro come cifra di riferimento.

Indice

- È davvero difficile?

- Quali alternative?

- I prestiti personali

- Come scegliere il prestito personale?

- La cessione del quinto resta la migliore soluzione?

- I prestiti finalizzati

Rispondiamo subito dicendo che ottenere un prestito fino a 50.000 euro non è un’impresa semplicissima ma è comunque possibile, a condizione di rispettare una serie di condizioni. Certo è che senza garanzie adatte si tratta di un’impresa che è inutile tentare.

Ciò non implica necessariamente che debbano essere considerevoli, anche se molto probabilmente l’impegno importante della rata da restituire spingerà verso garanzie solide, soprattutto dal punto di vista del reddito. In questa ottica i più avvantaggiati potrebbero essere i lavoratori dipendenti, pubblici o privati, i quali possono usufruire anche della cessione del quinto dello stipendio, o i pensionati per la cessione del quinto della pensione.

Ovviamente la cessione del quinto non rappresenta la sola opzione da valutare per questo importo. Anzi, prima di effettuare una scelta è essenziale fare delle simulazioni o dei semplici confronti con un “calcola rata” oppure passare direttamente a chiedere più preventivi da confrontare (anche attraverso i siti di comparazione).

La richiesta di un prestito di 50000 euro può avvenire per tantissime motivazioni, come un consolidamento debiti, l’aiuto a un figlio,

la ristrutturazione di una casa, una spesa medica particolarmente importante, l’acquisto di un’auto di lusso o di un camper per viaggiare, ma anche per l’acquisto di un box oppure di un piccolo appartamento.

La differenza tra un finanziamento di tipo personale e uno finalizzato sta soprattutto sui giustificativi di spesa o i preventivi, richiesti solo nel caso dei prestiti finalizzati (anche se non in maniera esclusiva come vedremo più avanti). Questi ultimi sono sicuramente meno presenti per questa cifra rispetto a quelli personali.

A differenza di pochi anni fa, quando in piena crisi economica le banche non concedevano finanziamenti dall’importo così elevato, oggi banche e finanziarie hanno cominciato a proporre prodotti che prevedono prestiti personali fino a 50.000 euro e oltre.

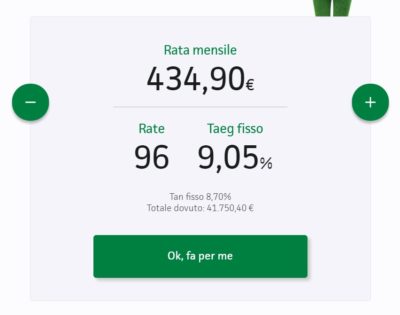

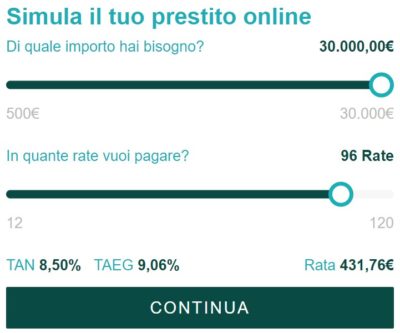

Uno di questi è quello di Findomestic Banca, che è parte del gruppo Bnp Paribas e dispone di prestiti fino a 60.000 euro, con un piano di ammortamento fino a 120 mesi (vedi anche Prestiti personali offerti da Findomestic).

Può risultare interessante, sempre per importi da 50.000 euro, anche il prestito personale proposto da Ibl Banca come alternativa a Rata Bassotta(che ricordiamo invece essere una delle più note cessioni del quinto). Questo prestito personale è dedicato non solo a lavoratori dipendenti e pensionati, ma anche a chi è senza busta paga come i lavoratori autonomi, artigiani e liberi professionisti, e può essere restituito con rate che arrivano ad un numero di 120.

Nell’ambito dei grandi Gruppi si segnala anche UniCredit che offre il Prestito UniCredit. Questo finanziamento permette in realtà di arrivare fino a 75.000 euro.

Come scegliere il prestito personale?

Anche in questo caso bisogna valutare un prestito da 50.000 euro caso per caso, proposta su proposta. Infatti si può essere portati a pensare che questa nuova politica di importi si sia ormai estesa a quasi tutte quelle realtà specializzate nella concessione dei finanziamenti, ma non è così.

Ad esempio Findomestic ha effettivamente alzato la soglia massima dei finanziamenti personali, richiedibili anche on line, mentre Agos ha preferito continuare a fermarsi alla soglia dei 30 mila euro.

Un aspetto invece da non sottovalutare è quello della durata massima concessa, che nei casi sopra citati al massimo arriva alle 120 mensilità. Quindi chi vuole una rata ancor più sostenibile e un pagamento in 20 anni dovrà cercare un mutuo e non fermarsi al classico prestito.

La cessione del quinto resta la migliore soluzione?

Per un prestito personale di 50.000 euro la cessione del quinto potrebbe sembrare la soluzione più indicata. Quest’ultima può essere considerata alla stregua di un prestito personale, con due differenze fondamentali.

La prima è che la somma richiesta può essere anche molto elevata, fino ad 80-90 mila euro, ma non ci sono regole univoche che valgono per tutte le banche. Anche per le grandi banche come Intesa Sanpaolo, Bnl o UniCredit, per esempio, le scelte sugli importi massimi sono molto differenti tra loro. Per cui, anche se parliamo di importi massimi generali, per avere maggiori informazioni bisogna poi vedere quali somme erogano le banche e le finanziarie che vogliamo prendere in considerazione.

La seconda differenza riguarda i destinatari, dal momento che la cessione del quinto, prelevando ogni mese un quinto dell’emolumento ricevuto (stipendio o pensione), è riservata a lavoratori dipendenti o pensionati.

Per quanto riguarda invece la possibile durata del piano di ammortamento, per legge una cessione del quinto può durare fino a 10 anni (120 mesi).

Tra i finanziamenti che richiedono un giustificativo di spesa ricordiamo invece quello proposto da Poste Italiane per la ristrutturazione casa, che arriva a 60 mila euro. Sono infatti richiesti i preventivi di spesa o i buoni d’ordine.

Ovviamente in tutti i tre casi sopracitati (prestito personale, finalizzato o cessione del quinto) occorrerà presentare un’adeguata documentazione reddituale per usufruire dell’importo richiesto. Una volta effettuato questo passaggio la somma necessaria arriverà sul proprio conto corrente in media nel giro di 48 ore (vedi anche Preventivo prestito) ad eccezione della cessione che ha tempistiche più lente a fronte spesso (anche se non sempre) di tassi migliori.

(Fonte info: siti ufficiali – Data: 23 gennaio 2024)

Guida Importo Prestiti- Prestito 500 euro

- Prestito 1000 euro

- Prestito 2000 euro

- Prestito 3000 euro

- Prestito 4000 euro

- Prestito 5000 euro

- Prestito 6000 euro

- Prestito 7000 euro

- Prestito 8000 euro

- Prestito 10000 euro

- Prestito 15000 euro

- Prestito 20000 euro

- Prestito 30000 euro

- Prestito 40000 euro

- Prestito 50000 euro

- Prestito 60000 euro

- Prestito 70000 euro

- Prestito 80000 euro