Opinioni cessione del quinto dello stipendio o pensione Agos

La cessione del quinto Agos rientra in un tipo di offerta molto ricca di competitor. Anzi, potremmo quasi affermare che la cessione del quinto, ovvero un finanziamento con una rata non superiore al quinto dello stipendio o della pensione mensile, è il prestito personale più offerto da banche, finanziarie e mediatori vari. Il tutto a condizioni più o meno ‘standardizzate’.

Maggiori differenze si possono incontrare per la versione destinata ai pensionati, per la quale ci sono anche le convenzioni che l’Inps stipula con le società che vogliono aderirvi. Tra queste troviamo Agos (fonte sito Inps – Data rilevazione: 31 marzo 2022).

Indice

Di cosa si tratta?

Tornando ad un discorso generale, con la cessione del quinto si autorizza di fatto il soggetto finanziatore a richiedere direttamente al datore di lavoro o ente pensionistico la quota stabilita per la restituzione del credito. Questo rende più sicura la restituzione delle cifre ‘erogate’, così gli Istituti di credito ne consentono l’accesso anche a cattivi pagatori e protestati, compresa Agos Ducato.

Per chi non la conoscesse si tratta di una società finanziaria italiana, appartenente al gruppo francese Credit Agricole, che si occupa principalmente di offrire soluzioni di credito alle famiglie e privati.

Requisiti per poter accedere alla cessione del quinto

Per quanto riguarda i requisiti, per Agos Ducato, così come per altre finanziarie e banche, ciò che conta principalmente è la busta paga o cedolino pensione. A testimonianza di questo basti pensare che, come detto poc’anzi, possono accedere al finanziamento anche coloro che hanno avuto precedenti inadempienze o che semplicemente hanno avuto difficoltà ad ottenere un credito.

La richiesta può essere fatta da:

- dipendenti del settore privato;

- dipendenti statali o parastatali;

- pensionati (anche protestati).

Il range dell’età accettato è tra gli 18 e gli 80 anni (l’età massima deve essere raggiunta entro la fine del piano di rimborso).

Anche con Agos nel caso di cessione del quinto dello stipendio la garanzia del Tfr viene richiesta solo ai dipendenti privati, a tutela dell’Istituto di credito.

Caratteristiche del prestito

Innanzitutto si tratta di una forma di prestito semplice da richiedere. Non necessita di particolari finalità, e non si ha il bisogno di giustificare le spese. L’importo che si può richiedere dipende dallo stipendio o dalla pensione netta percepite e dalla durata del contratto di cessione che varia da un minimo di 24 mesi fino ad un massimo di 120 rate (Fonte sito ufficiale Agos – Data; 31 marzo 2022).

Documenti necessari

Bisogna avere una busta paga/cedolino pensione, il Cud, un documento di identità e il codice fiscale o la tessera sanitaria. Per quanto riguarda il certificato di quota cedibile, obbligatorio per i pensionati, non c’è la necessità di chiederlo all’Inps.

Come infatti detto all’inizio la cessione del quinto Agos rientra tra quelle convenzionate con l’ente previdenziale e sfrutta per questo una procedura telematica che consente l’evasione di questo tipo di pratiche da parte della stessa finanziaria.

Valutazione delle offerte

Per valutare la convenienza è sempre consigliata la richiesta di un preventivo. Solo in questo modo si può determinare con una certa sicurezza che la proposta sia adeguata alle proprie necessità e successivamente (logicamente se le condizioni ci soddisfano) si può procedere alla richiesta formale di cessione. La richiesta di preventivo potrà avvenire in filiale oppure online. Vediamo insieme entrambe le strade:

Richiesta del preventivo

Per ottenere un preventivo sulla cessione del quinto Agos si hanno due alternative:

- fissare un appuntamento presso una delle agenzie;

- fare la richiesta di preventivo online.

Vediamole nel particolare:

Filiale

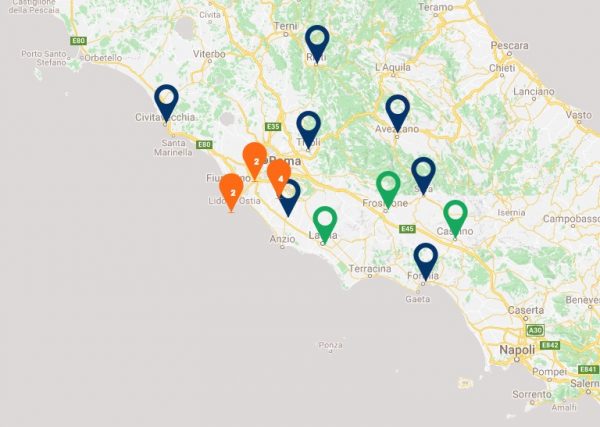

Per fissare un appuntamento in filiale attraverso il quale richiedere un preventivo è possibile:

-

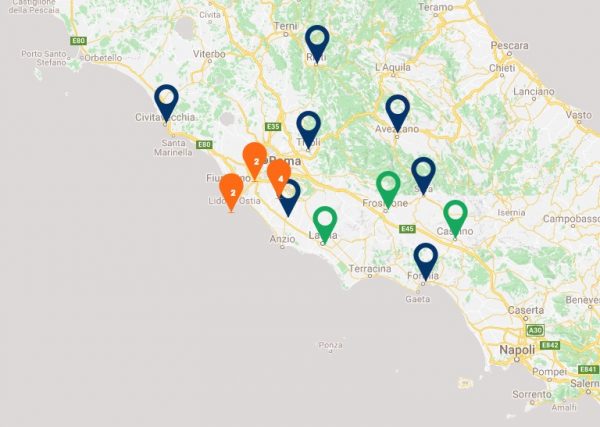

- usare la funzione presente sul sito cliccando su un immagine simile a questa:

-

- visualizzare la mappa interattiva che apparirà;

- selezionare la zona d’interesse;

- finalizzare la ricerca per comune o per cap avendo un risultato tipo questo:

(Fonte sito ufficiale Agos – Data; 31 marzo 2022)

- cliccare sopra le agenzie o le filiali proposte per individuarne gli indirizzi così da scegliere quella più vicina.

In alternativa si può chiamare il numero verde 800 12 90 10 (da telefonia fissa) oppure il numero 02-6994.3001 (da telefonia mobile) dal lunedì al venerdì dalle 09.00 alle 21.00, ed il sabato dalle 09.00 alle 18.00.

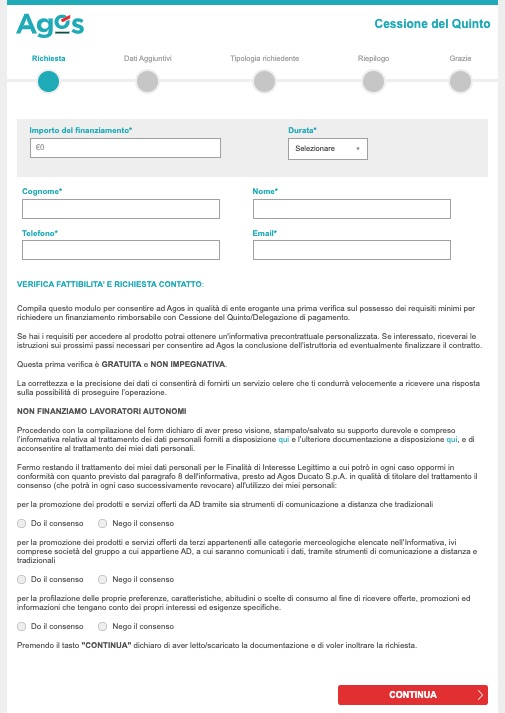

Preventivo online

All’interno del sito della società, nella pagina dedicata a questa tipologia di prestito trovate un form da compilare per poter ricevere un preventivo (Fonte sito ufficiale Agos – Data: 31 marzo 2022).

In questo caso è necessario avere a portata di mano i propri documenti e i dati relativi al datore di lavoro (o all’ente di previdenza per i pensionati). Il preventivo, a differenza dei prestiti personali di Agos, non viene rilasciato attraverso l’utilizzo dell’apposito tool ‘calcola rata’. Bisognerà invece compilare una richiesta di finanziamento non impegnativa grazie alla quale inserire tutti i dati necessari:

Solo in base al preventivo ricevuto si potrà decidere se procedere o meno alla richiesta vera e propria. I tempi di risposta, dal preventivo all’eventuale approvazione per chi decide di formalizzare la richiesta, variano anche a seconda della tipologia di richiedente: pensionati e dipendenti statali hanno un iter che tende a essere più breve rispetto ai dipendenti privati.

Come evidente, non si può procedere ad una semplice simulazione online per apprezzare le condizioni offerte. Non parliamo comunque di una cessione in 24 ore.

All’interno del sito della società, nella pagina dedicata a questa tipologia di prestito trovate un form da compilare per poter ricevere un preventivo (Fonte sito ufficiale Agos – Data: 31 marzo 2022).

La copertura assicurativa

Per legge la cessione del quinto deve avere una copertura assicurativa sul credito. Nel caso di pensionati la copertura è solo per caso morte, mentre per i dipendenti oltre al caso morte deve coprire anche la perdita di impiego. Al momento Agos Ducato si fa carico dei costi del premio assicurativo.

(Fonte: sito ufficiale Agos – 31 marzo 2022).

Condizioni economiche

Per quanto concerne il tasso di interesse applicato, questo varia a seconda dell’importo richiesto e del numero di rate (approfondimento: Prestiti personali online). Per conoscere in modo preciso le condizioni, considerate anche le convenzioni Inps e l’offerta diretta ai dipendenti del settore pubblico, si dovrà obbligatoriamente passare per la richiesta del preventivo.

Contatti utili

Per ottenere informazioni, prendere appuntamenti o ancora per contattare Agos a seconda delle necessità, i canali da usare sono:

- la mappa interattiva presente sul sito ufficiale;

- il già citato numero verde 800 12 90 10 (da telefono fisso oppure il numero 02-6994.3001 (da mobile);

- la chat live;

- la e-mail.

Come evidenziato dallo stesso sito ufficiale Agos quest’ultima soluzione risulta essere la via preferenziale ad esempio per la richiesta dei conteggi estintivi, dell’estinzione vera e propria delle liberatorie oppure per le informazioni legate al rifiuto del finanziamento. Non parliamo comunque ne di una cessione online e ne a distanza.

Prodotti Agos

Approfondisci