Chi sono e cosa offrono i Business Angels in Italia

In Italia il fenomeno dei Business Angels, importato nel nostro Paese dal mondo anglosassone, è in forte crescita. Il ruolo di un Business Angel è quello di ‘sposare’ un progetto o un’idea imprenditoriale e quindi di supportarla. Vediamo in che modo.

Indice

- Cosa si intende per Business Angel?

- Qual è la differenza tra Business Angels e Venture Capitalist?

- Quali sono i vantaggi di affidarsi a un business angel?

- Come si trova un Business Angel?

- Conclusioni

Cosa si intende per Business Angel?

Il Business Angels è un professionista con esperienza in un determinato settore che decide di investire in maniera informale in un progetto innovativo di terzi di sua competenza in cui scorge del potenziale. Si tratta quasi sempre di imprenditori che hanno ormai raggiunto una certa stabilità (spesso anche in pensione), che scelgono di fare questo tipo di investimenti rimettendo in campo le proprie competenze.

Solitamente prediligono le start up innovative perché in tale settore chi investe ne trae 2 vantaggi:

- importanti ritorni in tempi medio-brevi (entro i 5 anni);

- agevolazioni fiscali (confermata anche per il 2023) sugli investimenti fatti come finanziatore.

Come guadagna un Business Angels?

Un Business Angel sceglie il progetto che più lo convince facendo attenzione che possa realizzare profitti in un orizzonte temporale di investimento non troppo prolungato. Ecco perché chi valuta l’aiuto di una figura di questo tipo non deve cercare soggetti destinati a rimanere soci a vita: in linea di massima, non appena le condizioni lo permetteranno, il Business Angel vorrà procedere con la liquidazione della sua quota con i ritorni dei guadagni.

Qual è la differenza tra Business Angels e Venture Capitalist?

Il Venture Capitalist è molto più simile ad un investitore istituzionale, in quanto seleziona l’investimento in qualunque ambito (indipendentemente dalle proprie competenze) e in una qualsiasi valutata economicamente interessante. Inoltre non fornisce una mentor partnership, per cui risultano più interessanti per chi è alla ricerca essenzialmente di capitali. Tra l’altro, rispetto ai Business Angels, generalmente gli investimenti dei Venture Capitalist risultano più corposi.

Parliamo quindi di due figure quasi totalmente diverse che, in caso di start up particolarmente interessanti, possono convivere anche in contemporanea.

Quali sono i vantaggi di affidarsi a un Business Angel?

Se si sceglie di affidarsi ad un Business Angel per la propria attività non si deve puntare solo a trovare un finanziatore, ma bisogna essere aperti ad ascoltare i consigli che verranno dati. Un Business Angel difficilmente sceglierà progetti in ambiti dove non ha le competenze sufficienti per dare il proprio contributo. Infatti, il vero valore aggiunto che il Business Angel può dare è legato proprio alla sua conoscenza ed esperienza maturata in un determinato settore. Oltre al capitale, quindi, è soprattutto il know how che può fare la differenza tra il successo o l’insuccesso di un’idea. Già il fatto che questa venga considerata degna di attenzione da parte del Business Angel ci dice che siamo sulla strada giusta, ma nel percorso sfruttare le conoscenze e le competenze di chi è esperto ed ha ottenuto un certo successo è un plus che non si può comprare.

Come si trova un Business Angel?

Una rete di Business Angel esiste in ogni Paese occidentale, Italia compresa. Per semplificare la ricerca ci si può rivolgere alle specifiche associazioni, contattare direttamente quegli uomini di affari che hanno pubblicizzato la loro disponibilità a fare i Business Angel, ma la soluzione più semplice è rivolgersi direttamente alle principali organizzazioni no profit nate proprio per mettere in collegamento i progetti con questi particolari investitori, come ad esempio la IBAN.

IBAN mette in contatto le start up con i Business Angels presenti nelle regioni o territori in cui si vuole lanciare l’attività o competenti per tipologia di settore, senza alcun compenso per l’attività di intermediazione che fa.

Non è invece utile cercare su internet personaggi famosi nell’ambito.

Conclusioni

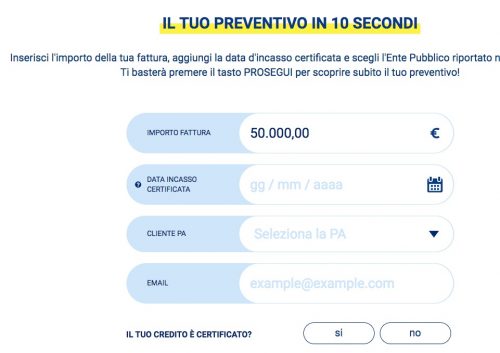

In presenza di un’idea innovativa, rivolgersi ai Business Angels è una strada sicuramente da valutare ed eventualmente tentare. Per evitare, però, di andare incontro a una bocciatura può essere utile preparare un business plan chiaro da sottoporre, anche perché chi decide di diventare ‘sostenitore’ delle attività è spesso sottoposto ad un gran numero di proposte da vagliare.