Convenzione INPS cessione del quinto: le novità per i pensionati

Con il termine ‘convenzione’ si intende un accordo stretto tra due enti al fine di ottenere un reciproco beneficio. Per questo un prestito convenzionato ha un appeal del tutto differente, anche rispetto a buoni prodotti.

Un tipo di accordo molto gettonato è la Convenzione INPS che occupa ampio spazio all’interno delle pagine del sito ufficiale dell’ente previdenziale con un occhio di riguardo soprattutto alle cessioni del quinto.

In particolare, la cessione del quinto per i pensionati spicca per numero di banche e società convenzionate, oltre che per l’attenzione riposta nella determinazione periodica dei tassi.

Infatti, grazie alla Convenzione INPS, da un lato l’ente vede tutelata la categoria fragile dei pensionati potendo esercitare un certo controllo su tassi e condizioni, dall’altro le banche accettano di ridurre in parte il loro guadagno in cambio del duplice vantaggio di poter attirare clienti a basso rischio (pensionati) e di poter usufruire del canale diretto telematico con l’INPS.

Ci sono poi varie altre convenzioni rivolte ad esempio ai Prestiti Pluriennali Indiretti ex Inpdap oppure agli appartenenti ad altri enti previdenziali minori convogliati nell’INPS a seguito della scelta di riorganizzare la gestione delle pensioni iniziata diversi anni fa, con la nascita del Super INPS.

Indice

- Le convenzioni per i pensionati

- Elenco banche e società finanziarie convenzionate

- Condizioni e tassi

- Cosa cambia a livello di richiesta?

- Un’alternativa: il Prestito pluriennale garantito (o indiretto)

- Opinioni

Le convenzioni per i pensionati

In questo articolo ci focalizzeremo proprio sulla Convenzione INPS per la cessione del quinto destinata ai pensionati. La scelta del legislatore di estendere la cessione del quinto anche ai pensionati INPS ‘non ex dipendenti pubblici’, ha spinto l’ente a operare in modo tale da tutelare al massimo tutti i possibili beneficiari. Una forma di tutela che si è evidenziata in primis nelle modalità di determinazione dei tassi e di altre possibili agevolazioni.

Ma attenzione, non bisogna pensare che la Convenzione INPS abbia portato alla nascita di un prodotto ‘ad hoc’, ma ad una serie di condizioni migliorative che le banche aderenti a tali accordi sono tenute a rispettare.

Elenco banche e società finanziarie convenzionate

Ricordiamo che da parte degli istituti di credito l’adesione alla Convenzione INPS per la cessione del quinto pensionati non è obbligatoria ma è facoltativa per cui, se si vuole avere un prodotto che ne rispecchi le caratteristiche principali, allora bisogna rivolgersi a una della banche e società riportate nell’elenco di quelle con convenzione attiva.

L’elenco è in continuo cambiamento per cui non è detto che le banche e le finanziarie presenti ad esempio nel 2020, lo siano anche nel 2021, 2022 e viceversa. Inoltre non è detto che in caso di gruppi bancari, saranno coinvolte tutte le varie parti del gruppo stesso.

Per conoscere questi elenchi basta collegarsi periodicamente alla pagina preposta del sito ufficiale dell’INPS o, per chi non vuole o non può accedere alla pagina web, basta recarsi nelle varie agenzie territorialmente competenti.

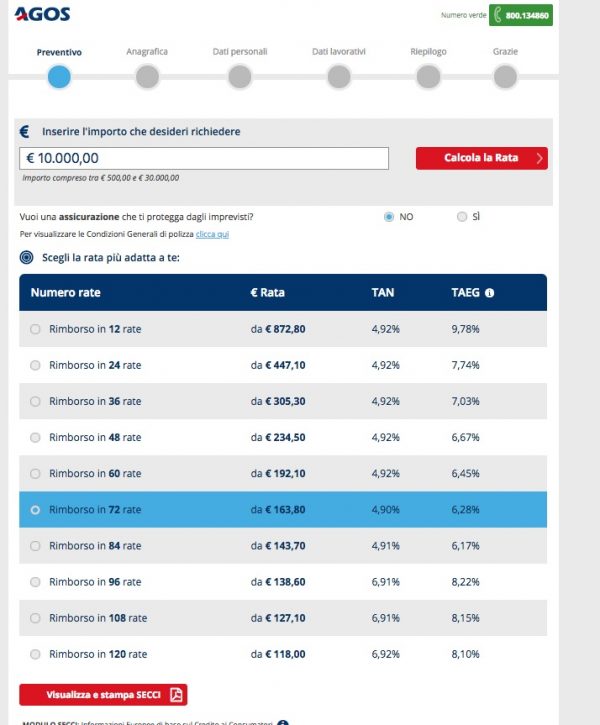

L’INPS determina le condizioni della convenzione. Quindi stabilisce delle condizioni “tipo” che le banche e le finanziarie aderenti alla convenzione stessa si impegnano a rispettare. Generalmente viene stabilito un tasso massimo oltre il quale non si può andare. Quindi non si ha un tasso univoco e unico per tutte le proposte di cessione del quinto da parte delle varie banche e finanziarie, ma si ha la certezza che se ci si rivolge ad una società aderente alla convenzione al massimo verrà applicato il tasso limite.

Ciò implica che, facendo attenzione alla scelta, si potrà ottenere anche un tasso molto favorevole nel caso in cui la società proponente abbia deciso di applicare tassi per la cessione ancor più bassi, oppure di azzerare i costi di istruttoria o di altre spese accessorie.

In quest’ottica non c’è la necessità di conoscere la circolare INPS in toto ma basta controllare sul sito ufficiale INPS i tassi limite che ogni tre mesi vengono pubblicati dallo stesso ente. Le scadenze sono sempre ogni tre mesi, ovvero fine dicembre, fine marzo, fine giugno e fine settembre di ogni anno. Il calcolo viene fatto con riferimento a due range di importo (cioè fino a 15 mila euro e poi la fascia oltre i 15 mila euro) oltre che in base alle fasce di età dei richiedenti:

- Fino a 59 anni;

- da 60 a 64 anni;

- da 65 a 69 anni;

- da 70 a 74 anni;

- da 75 a 79 anni.

Ricordiamo che le classi d’età inserite in tabella non devono essere intese al momento della richiesta bensì alla fine del piano di ammortamento.

Cosa cambia a livello di richiesta?

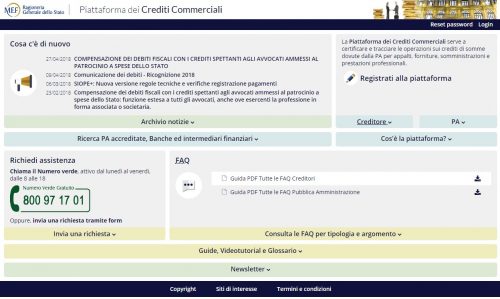

La cessione del quinto, se coinvolge una Convenzione INPS, porta non solo a una maggior tutela sui tassi applicati, ma anche a uno snellimento dell’iter in sé. Infatti è previsto che la banca o la finanziaria convenzionata possano evadere parte delle procedure, a partire dalla richiesta della certificazione della quota cedibile, con un iter telematico che le collega direttamente ai sistemi dell’INPS.

In questo modo il richiedente ha minori disagi ed una maggiore forma di assistenza. Invece, per quanto riguarda il rimborso delle rate della cessione del quinto eventualmente accordata non si ha alcune differenza se si ci si rivolge a chi è o non è in convenzione con l’INPS, in quando sarà sempre quest’ultimo che dovrà trattenere la rata a monte sulla pensione ed occuparsi del suo rimborso direttamente alla società finanziatrice.

Approfondimento: Estinzione anticipata cessione del quinto

Un’alternativa: il Prestito Pluriennale Garantito (o indiretto)

Al di là del nome utilizzato, ci troviamo di fronte a dei finanziamenti che sfruttano sempre le modalità di cessione del quinto, ovvero trattenuta a monte della rata e pagamento direttamente dall’amministrazione alla banca convenzionata. Tuttavia per accedere a questo tipo di ‘convenzioni’ non è sufficiente essere un un dipendente pubblico o un pensionato INPS ex Inpdap (vedi anche Cessione per dipendenti pubblici) ma bisogna possedere anche altri requisiti come la maturazione di anzianità di iscrizione e contribuzione all’apposito Fondo delle Prestazioni creditizie e sociali (ricordiamo che la contribuzione è facoltativa e va richiesta sia quando si è in attività lavorativa che quando si va in pensione).

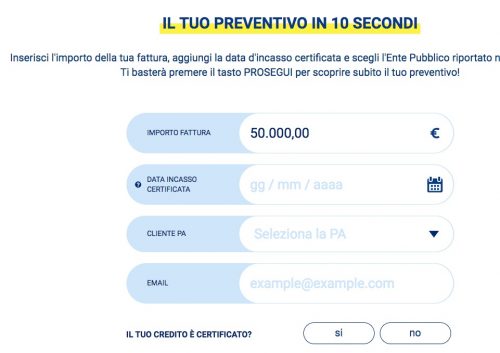

Anche in questo caso la convenzione prevede un tetto massimo di tasso applicabile da parte delle banche. Ciò permette a ognuna di decidere di quanto scostarsi da questo tetto, rendendo più o meno conveniente scegliere il Prestito Pluriennale con essa. Di conseguenza è sempre consigliato farsi fare più preventivi da mettere a confronto.

Ricordiamo inoltre che a differenza del Prestito Pluriennale Diretto non c’è una somma massima stanziata che permette di soddisfare solo le domande ‘capienti’ (coperte dal fondo).

Anche nel caso di prestiti (con o senza convenzione INPS) si sta diffondendo a macchia d’olio la tendenza a scegliere un prodotto guardando alle opinioni di altri utenti online o leggendo le recensioni. Si tratta di un tipo di approccio che può avere i suoi vantaggi, anche se un finanziamento va valutato sempre in funzione delle proprie necessità reali e possibilità di vedere la propria richiesta accolta.

Ultimo aggiornamento 01/06/2022

(fonte: sito ufficiale Webank – data 06/02/2018)

(fonte: sito ufficiale Webank – data 06/02/2018)