Prestiti arredamento: quali alternative con Ikea e Mondo Convenienza?

A volte per poter arredare la propria casa oppure una o più stanze, è necessario richiedere un finanziamento. I prestiti per l’arredamento sono oggi proposti anche dalle grandi catene e dai negozi di maggiori dimensioni, con offerte che a volte, possono coinvolgere anche la formula del tasso zero.

Quali tipi sono disponibili?

Le alternative possono essere principalmente due:

- la richiesta di un prestito personale, che non coinvolge il venditore;

- la richiesta di un finanziamento finalizzato, con la pratica avviata dal venditore stesso.

Mentre la prima alternativa è svincolata dalle dimensioni e dagli accordi che il venditore può avere con le varie finanziarie, la seconda sarà sfruttabile solo nei negozi che hanno un volume di affari tale da spingere verso questa direzione.

In tal senso si muove anche il servizio Pagodil che però non è un finanziamento vero e proprio bensì una dilazione di pagamento. E’ una soluzione fruibile solo con i negozi che hanno attiva un’apposita convenzione con Cofidis ed è priva di interessi. Le rate, a seconda degli accordi, posso varia da sei ad un massimo di 10. (Fonte sito ufficiale Cofidis – Data: 8/03/2018)

Quali tassi?

Anche sui tassi applicati ci possono essere delle differenze notevoli. Come già accennato con i prestiti finalizzati, se si rientra nelle condizioni previste dalla promozione, si può riuscire ad ottenere il doppio vantaggio di frazionare il pagamento del costo dell’arredamento senza dover pagare in più gli interessi passivi. Di contro con i prestiti personali generalmente non si ha questo vantaggio.

A chi chiedere?

Da un punto di vista formale per la richiesta dei prestiti personali ci si può rivolgere direttamente ad una banca o finanziaria che propone delle condizioni che soddisfano le specifiche necessità come ad esempio:

- tassi;

- costi accessori;

- maggiori chance di vedere la domanda di finanziamento soddisfatta, ecc.

Nel caso di un prestito finalizzato si è invece condizionati dalle banche o finanziarie con le quali ha un accordo il venditore. Tra gli Istituti di credito troviamo Agos e Findomestic che, sia con accesso diretto online che tramite l’esercente, propongono condizioni con tassi più o meno vantaggiosi a seconda del tipo di promozione attiva. Non a caso entrambe rientrano tra le società di riferimento delle grande catene in Italia come Mondo Convenienza e Ikea.

Ad inizio marzo del 2018 troviamo tre proposte differenti a seconda che si rientri nella:

- categoria privati;

- categoria giovani (età 18 fino a 4 anni);

- categoria business.

I referenti dei finanziamenti come società sono Agos e Findomestic. Sono frequentemente presenti offerte legate ai tassi. Ad esempio per gli acquisti fatti entro giugno 2018, in negozio oppure online, troviamo il tasso zero. Per accedere a tale promo bisognerà optare per una durata tra 10, 20 oppure 30 rate e richiedere un importo minimo di 299 euro fino ad un massimo di 10 mila euro (Fonte sito ufficiale Ikea – Data: 8/03/2018).

Un esempio (8 marzo 2018), fornito dalla stessa Ikea vede la richiesta di 1200 euro, per il quale le rate saranno di 60 euro per 20 mensilità. Parliamo quindi di un tasso zero reale (Tan 0% e Taeg 0%).

(Fonte sito ufficiale Ikea – Data: 8/03/2018)

Sul sito ufficiale è anche possibile fare una simulazione del finanziamento. Ovviamente il tasso zero non è sempre disponibile, per cui si dovranno considerare le condizioni applicate quando si richiede il prestito.

Mondo Convenienza

Tra i negozi di riferimento nell’ambito dell’arredamento, sia per dimensioni che per presenza sul territorio italiano, troviamo quelli di Mondo Convenienza. Anche in questo caso in alcuni periodi si possono trovare finanziamenti a tasso zero a carattere promozionale o il pagamento delle rate posticipato più avanti nel tempo. Le società di riferimento sono Agos e Findomestic.

(Fonte sito ufficiale Mondo Convenienza – Data: 8/03/2018)

Findomestic

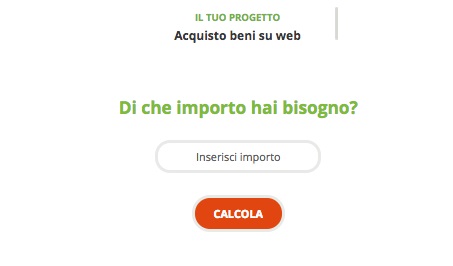

Ecco come utilizzare il servizio Calcola Rata presente sul sito Mondo Convenienza:

- Inserire l’importo desiderato e ‘cliccare’ sul banner rosso che riporta la dicitura ‘Calcola’:

- A questo punto bisogna scegliere la durata e la rata desiderata tra quelle proposte

Da notare che richiedendo il finanziamento con Findomestic in base agli accordi con Mondo Convenienza la durata massima, anche per un importo alto come 30 mila euro, è al massimo di 48 rate (Fonte sito ufficiale Mondo Convenienza – Data: 8/03/2018).

Al 9 marzo del 2018 Mondo Convenienza e Findomestic prevedono anche un prodotto ad hoc per i giovani con un’età tra i 20 e i 35 anni. Questo prende il nome di ‘Senza Sorprese’ è permette la richiesta di una cifra compresa tra i 200 e i 1800 euro. (Fonte sito ufficiale Mondo Convenienza – Data: 9/03/2018)

Agos

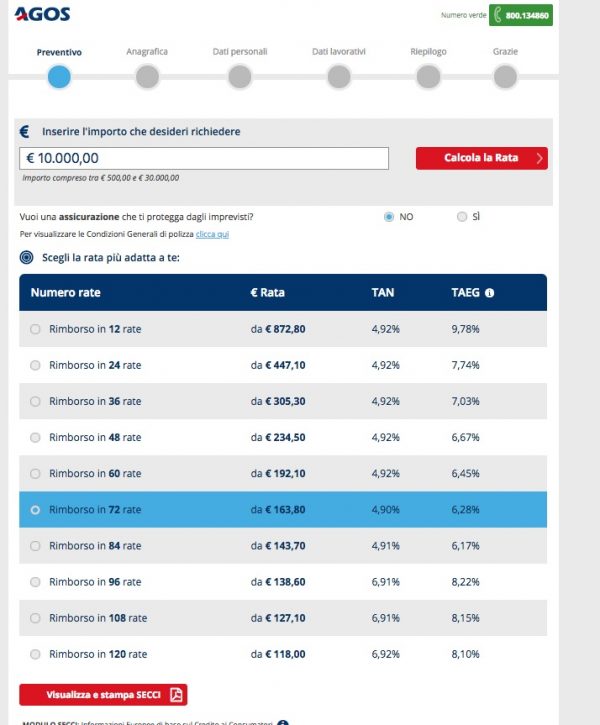

Per quanto riguarda Agos possiamo effettuare un confronto tra il preventivo di un prestito finalizzato effettuato tramite sito ufficiale Mondo Convenienza e quello di prestito personale richiedibile dal sito ufficiale Agos.

Dal sito ufficiale di Mondo Convenienza simulando la richiesta di un finanziamento di importo pari a 10 mila euro da rimborsare in 72 rate mensili si otterrà una rata pari a 181,40€, Tan dell’8,96%.

(Fonte sito ufficiale Mondo Convenienza – Data: 9/03/2018)

Dal sito Agos invece utilizzando sempre 10 mila euro come importo richiesto e 72 rate di rimborso, la rata del prestito personale (senza l’inserimento di assicurazioni contro gli imprevisti) risulterà pari a 163,80€, con l’applicazione di un Tan pari a 4,90%.

Si può notare che la richiesta di un prestito personale sul sito ufficiale Agos genera una rata inferiore rispetto al preventivo di finanziamento finalizzato effettuato sul sito ufficiale di Mondo Convenienza.

Le soluzioni

Detto questo attraverso il prestito finalizzato con Mondo Convenienza è possibile accedere ad altri tipi di agevolazione come la possibilità di far partire il finanziamento con alcuni mesi di ritardo.

Nel particolare, come si evince dal sito ufficiale, al 9 marzo del 2018 si può usufruire della seguente soluzione agevolata:

Conclusioni

Da questi esempi possiamo trarre alcune conclusioni importanti che ci possono permettere di fare una scelta più consapevole:

- Non sempre i prestiti per arredamento finalizzati sono necessariamente più convenienti dei prestiti personali richiesti direttamente alle banche o finanziarie convenzionate;

- Bisogna chiedere più preventivi (possibilmente anche on line) per fare dei confronti diretti;

- I prestiti finalizzati prevedono generalmente importi massimi e durate minori rispetto ai prestiti personali proposti dalle stesse società.

N.B. Il prestito finalizzato rientra tra i metodi di pagamento accettati dal sistema del Bonus Arredamento: bisognerà tener da parte il contratto di finanziamento da allegare alla documentazione per la compilazione e presentazione del 730.