Rottamazione cartelle Equitalia: scadenza e funzionamento

La scadenza del 21 aprile 2017 per la rottamazione cartelle Equitalia ha chiuso la prima tranche di richieste per non pagare interessi di mora e sanzioni sui debiti che si hanno con il fisco, l’Inps, le imposte e tributi locali, ecc. Con il decreto legge del 16 ottobre è partita invece la seconda ‘versione’, denominata ‘rottamazione delle cartelle Equitalia bis’.

Questa ha lasciato invariati numerosi punti della versione definitiva precedente, ampliando la platea di soggetti che possono usufruirne. All’8 novembre del 2017 sono stati però esclusi coloro che non hanno aderito alla precedente versione per quanto riguarda le cartelle antecedenti al 1 gennaio 2017.

Nuova versione o proroga?

Il testo del decreto legge 148/2017 ha riaperto la possibilità di richiedere la rottamazione:

- a quanti hanno già aderito alla precedente rottamazione e poi non sono stati regolari con i pagamenti;

- a chi si era visto rifiutare la precedente domanda;

- a tutti i contribuenti per quanto riguarda le cartelle fino a settembre 2017.

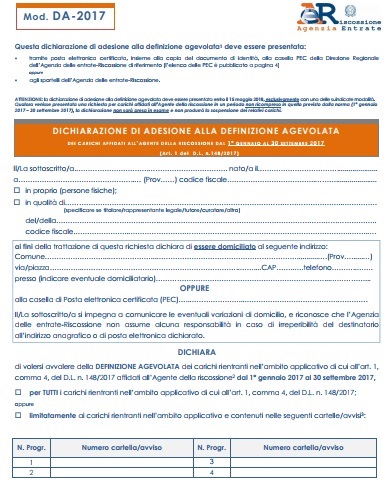

Non si può quindi parlare di una vera e propria proroga in quanto deve essere ripresentata una domanda nuova, usando l’apposito modello, il DA 2017 (si può scaricare sul sito dell’Agenzia delle Entrate nella sezione Riscossione). Questo modello non è l’unico disponibile. Infatti coloro che non hanno ottenuto la rateizzazione della rottamazione per non aver effettuato regolari pagamenti per le rateizzazioni richieste entro il 31 dicembre 2016, dovranno usare il modello Dar R.

Quando fare la domanda?

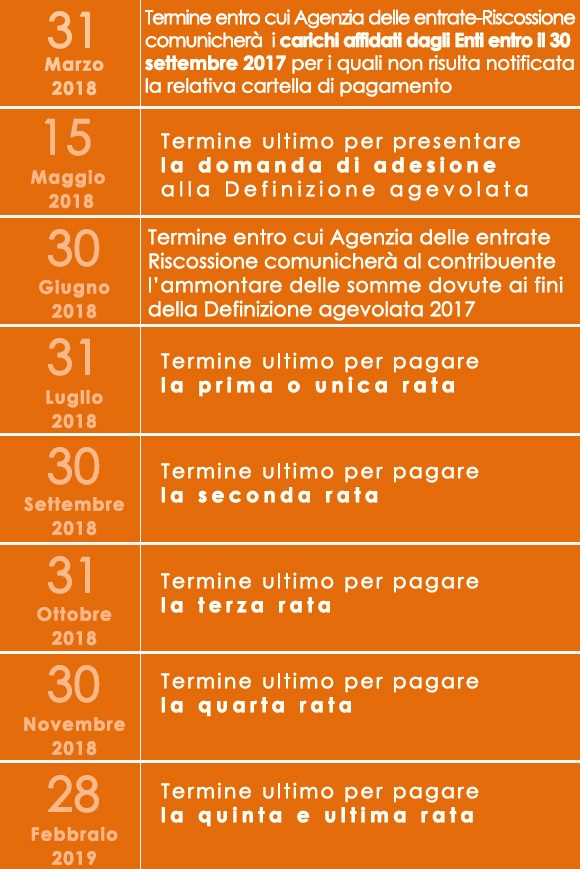

Anche i termini entro i quali devono essere fatti i vari adempimenti sono diversi a seconda delle varie situazioni. Vediamoli nel particolare:

Nuove cartelle

La domanda di accesso alla rottamazione deve essere fatta entro il 15 maggio 2018. Questa richiesta potrà riguardare tutte le cartelle che ancora non sono state notificate al contribuente, notifica che dovrebbe avvenire entro il 31 marzo 2018 (invio tramite posta ordinaria). Se non saranno cambiate le restrizioni previste nel testo di legge non sono ammesse le vecchie cartelle ma solo quelle per i carichi che vanno dal 1 gennaio 2017 al 30 settembre 2017. A riguardo è previsto un emendamento che sarà discusso a novembre del 2017.

Per i contribuenti la cui domanda non è stata accolta

La richiesta di accesso alla rottamazione va fatta entro il 31 dicembre 2017 ma perché sia accolta deve essere saldato il debito relativo a tutto il 2016 (quindi completo pagamento delle rate non versate). Poi sempre entro il 31 marzo 2018 sarà l’Agenzia delle entrate ad inviare la comunicazione con l’importo del debito pregresso.

Approfondimento: Cos’è una dilazione di pagamento.

Contribuenti decaduti dalla precedente rottamazione

Coloro che non hanno pagato la prima rata ovvero quella di luglio 2017, oppure quella prevista per il 30 settembre 2017 non dovranno fare nulla se non mettersi in regola con il pagamento. Infatti con il decreto è stata introdotta la proroga al 30 Novembre 2017. (Fonte Agenzia delle Entrate al 7 novembre 2017)

In quante rate?

Come per la precedente rottamazione cartelle Equitalia il numero delle rate sarà 5. Rimane comunque la possibilità di pagare il tutto in un’unica rata che coinciderà con il primo mese di scadenza fissato al luglio 2018. Le altre 4 rate vanno pagate entro i mesi di:

- settembre 2018

- ottobre 2018

- novembre 2018

- febbraio 2019

Questa possibilità però subisce delle limitazioni per coloro che aderiscono alla versione Bis con il modello DAR R. Per questi il numero massimo di rate saranno 3 e le scadenze previste sono:

- settembre 2018;

- ottobre 2018

- novembre 2018.

Se si decide di pagare in un’unica soluzione allora il pagamento dovrà avvenire entro la fine di maggio 2018. Riassumendo:

(Fonte Agenzia delle Entrate al 7 novembre 2017)

Come si presentano le richieste?

L’invio può essere fatto sia per via telematica (metodo chiamato “Fai D.A. te”) che con consegna allo sportello. Se si sceglie la posta elettronica sarà obbligatorio usare una Pec indirizzata alla posta elettronica certificata della direzione regionale dell’Agenzia delle entrate di riferimento. Insieme alla domanda dovrà essere allegata anche una copia del documento di identità. Ribadiamo che la risposta da parte dell’agenzia arriverà entro il 30 giugno 2018.